【bong.da so】Ngân hàng, bất động sản dẫn đầu phát hành trái phiếu doanh nghiệp

| Khuyến nghị nhà đầu tư khi tham gia trái phiếu doanh nghiệp | |

| Cần nhận diện,ânhàngbấtđộngsảndẫnđầupháthànhtráiphiếudoanhnghiệbong.da so phân tích rủi ro trước khi đầu tư trái phiếu doanh nghiệp | |

| Rộng cửa phát triển thị trường trái phiếu doanh nghiệp- Bài 1: Kênh dẫn vốn quan trọng cho nền kinh tế |

|

| Trong 8 tháng đầu năm 2021, tổng cộng đã có 490 đợt phát hành TPDN trong nước. |

15% TPDN BĐS bảo đảm bằng cổ phiếu hoặc không có tài sản bảo đảm

Hiệp hội thị trường trái phiếu Việt Nam(VBMA) cho biết, trong tháng 8/2021 đã có tổng cộng 52 đợt phát hành trái phiếu doanh nghiệp (TPDN) trong nước, với tổng giá trị đạt 26.077 tỷ đồng. Trong đó, có 51 đợt phát hành riêng lẻ và 1 đợt phát hành ra công chúng với giá trị gần 2.000 tỷ đồng của Công ty CP Masan Meatlife.

Nhóm ngân hàng vẫn tiếp tục dẫn đầu về khối lượng phát hành với tổng giá trị 10.854 tỷ đồng, chiếm 41,6% tổng giá trị phát hành. Trong đó, có 2.324 tỷ đồng trái phiếu phát hành tăng vốn cấp 2 của BIDV, VietinBank, VIB, MB và VietCapitalBank. Lãi suất phát hành các trái phiếu tăng vốn cấp 2 chủ yếu là lãi suất thả nổi, tham chiếu bình quân lãi suất tiết kiệm của nhóm "big 4" (Vietcombank, BIDV, VietinBank, Agribank), dao động từ 6,1% đến 7,6%/năm.

Các ngân hàng có khối lượng phát hành lớn gồm VPBank (2.630 tỷ đồng), OCB (2.000 tỷ đồng), SHB (1.400 tỷ đồng), đều là các trái phiếu kỳ hạn 2-4 năm, lãi suất cố định 3,5-4,2%/năm.

Giữ vị trí thứ hai trong phát hành TPDN là nhóm bất động sản với tổng giá trị phát hành trái phiếu riêng lẻ đạt 8.950 tỷ đồng. Trong đó, khoảng 15% trái phiếu phát hành bảo đảm bằng cổ phiếu hoặc không có tài sản bảo đảm.

Một số DN có khối lượng phát hành như: Công ty CP Bông Sen (4.800 tỷ đồng), Công ty TNHH Đầu tư Big Gain (1.000 tỷ đồng)… Kỳ hạn phát hành từ 1-4 năm, lãi suất dao động từ 8,2-13%/năm.

Một số trái phiếu phát hành trước đây nhưng hoàn thành đợt phát hành tháng 8 đáng chú ý như: Công ty CP Đầu tư và Dịch vụ Helios (3.000 tỷ đồng, phát hành ngày 23/6/2021), Công ty TNHH Đầu tư kinh doanh BĐS Phước Long (1.050 tỷ đồng, phát hành ngày 30/6/2021), Công ty TNHH Đầu tư Big Gain (1.000 tỷ đồng, phát hành ngày 30/7/2021), Công ty TNHH Đầu tư và Phát triển Điện Mặt trời KN Vạn Ninh (595,2 tỷ đồng, phát hành ngày 29/7/2021).

Ngân hàng dẫn đầu giá trị phát hành

Theo VBMA, trong 8 tháng đầu năm 2021, tổng cộng đã có 490 đợt phát hành TPDN trong nước với tổng giá trị đạt 308.517 tỷ đồng. Trong đó, có 476 đợt phát hành riêng lẻ với tổng giá trị phát hành là 296.933 tỷ đồng, 14 đợt phát hành ra công chúng giá trị 11.584 tỷ đồng (chiếm 3,75%) và 3 đợt phát hành trái phiếu ra thị trường nước ngoài tổng giá trị 1 tỷ USD.

Nhóm các ngân hàng thương mại tiếp tục dẫn đầu với tổng giá trị phát hành đạt 116,1 nghìn tỷ đồng. Trong đó có 24.186 tỷ đồng trái phiếu tăng vốn cấp 2 (chiếm 20,8%), 78,3% trái phiếu phát hành kỳ hạn ngắn 2-4 năm, lãi suất thấp, dao động từ 3-4,2%, cố định trong toàn bộ thời hạn của trái phiếu.

Nhóm bất động sản xếp vị trí thứ hai với tổng khối lượng phát hành 107,98 nghìn tỷ đồng. Trong đó, có khoảng 21,6% trái phiếu phát hành không có tài sản bảo đảm hoặc bảo đảm bằng cổ phiếu. Lãi suất phát hành dao động trong khoảng 8-13%/năm.

Trong 8 tháng có 3 đợt phát hành trái phiếu ra thị trường quốc tế gồm: Tập đoàn Vingroup (500 triệu USD), trái phiếu xanh của CTCP Bất động sản BIM (200 triệu USD) và trái phiếu chuyển đổi của Novaland (300 triệu USD).

Thông tin về kế hoạch phát hành TPDN năm 2021, VBMA cho biết, sẽ có một số đợt phát hành đáng chú ý như: Tổng công ty Đầu tư và Phát triển Công nghiệp - CTCP (Becamex IDC) đã có phương án phát hành 2.500 tỷ đồng trái phiếu riêng lẻ lần 3 năm 2021; Công ty CP Đầu tư Nam Long có phương án phát hành trái phiếu đợt 1 với 500 tỷ đồng và đợt 2 với 450 tỷ đồng, kỳ hạn tối đa 3 năm, lãi suất dự kiến 9,5% trong năm đầu tiên, các kỳ sau áp dụng lãi suất thả nổi bằng lãi suất cơ sở trung dài hạn khách hàng doanh nghiệp của Techcombank + 3.28%/năm, thanh toán lãi 3 tháng/lần...

Liên quan đến sự phát triển nóng của thị trường TPDN thời gian gần đây, mới đây Bộ Tài chính, Ủy ban Chứng khoán Nhà nước đã đưa ra khuyến cáo liên quan đến những rủi ro tiềm ẩn khi đầu tư vào TPDN.

Bộ Tài chính cho rằng, bên cạnh các tác động tích cực giúp các doanh nghiệp huy động vốn cho sản xuất, kinh doanh, thị trường TPDN riêng lẻ cũng tiềm ẩn một số rủi ro như một số doanh nghiệp, nhất là DN bất động sản phát hành trái phiếu với lãi suất cao; chất lượng tài sản đảm bảo của trái phiếu hạn chế (chủ yếu là các dự án đầu tư, tài sản hình thành trong tương lai hoặc cổ phiếu của doanh nghiệp bất động sản); có sự tham gia của nhà đầu tư cá nhân nhỏ, lẻ.

Bộ Tài chính khuyến nghị nhà đầu tư cần hết sức lưu ý là lãi suất cao sẽ đi kèm với rủi ro cao; do đó phải hết sức thận trọng đánh giá kỹ về các rủi ro trước khi quyết định mua trái phiếu; không mua trái phiếu thông qua chào mời của các tổ chức cung cấp dịch vụ (công ty chứng khoán, ngân hàng thương mại) khi chưa tìm hiểu kỹ về tình hình tài chính của doanh nghiệp phát hành và các điều kiện, điều khoản của trái phiếu.

(责任编辑:Nhà cái uy tín)

Du lịch TP. Hà Nội đạt doanh thu 594 tỷ đồng dịp Tết Dương lịch

Du lịch TP. Hà Nội đạt doanh thu 594 tỷ đồng dịp Tết Dương lịchChọn hướng tốt xây nhà năm Quý Mão 2023 hợp phong thủy

Sáng tạo: gây quỹ từ thiện trên Tiktok, lan tỏa yêu thương đến bệnh nhi ung thư

Sáng tạo: gây quỹ từ thiện trên Tiktok, lan tỏa yêu thương đến bệnh nhi ung thư Địa phương thông tin sai vụ ca sĩ Ngọc Sơn mua 50ha đất ở Bình Thuận

Địa phương thông tin sai vụ ca sĩ Ngọc Sơn mua 50ha đất ở Bình Thuận Chuyên gia dự đoán 17 xu hướng truyền thông xã hội hàng đầu 2017

Chuyên gia dự đoán 17 xu hướng truyền thông xã hội hàng đầu 2017

- Prudential khởi động chương trình “Tăng cường sức khỏe chủ động”

- Căn hộ cao cấp diện tích lớn lên ngôi

- Ngôi nhà đầy nắng và gió của cặp vợ chồng bỏ phố về quê

- Hơn 200 khách dự tiệc vang thượng hạng ở dự án Alaric Tower Vũng Tàu

- Xe đưa đón học sinh có màu sơn riêng, đăng kiểm được không?

- Công an Thái Nguyên rà soát đánh giá về lợi ích nhóm trong tài trợ lập quy hoạch

- Thái Nguyên xin thêm 3 năm làm dự án dự án khu công nghiệp Sông Công II

- Bộ trưởng Xây dựng lên tiếng việc nhà ở xã hội leo giá 21

-

Nghe sách Nghĩ Giàu Và Làm Giàu

Tiền bạc chỉ đến với những người biết cách biến suy nghĩ của họ thành kế hoạch hành động. Khi tin và

...[详细]

Tiền bạc chỉ đến với những người biết cách biến suy nghĩ của họ thành kế hoạch hành động. Khi tin và

...[详细]

-

Philippe Starck sẽ thiết kế biệt thự bán đảo Hollywood Hills

Sự kiện đánh dấu hợp tác lần đầu tiên giữa thương hiệu YOO, huyền thoại thiết kế

...[详细]

Sự kiện đánh dấu hợp tác lần đầu tiên giữa thương hiệu YOO, huyền thoại thiết kế

...[详细]

-

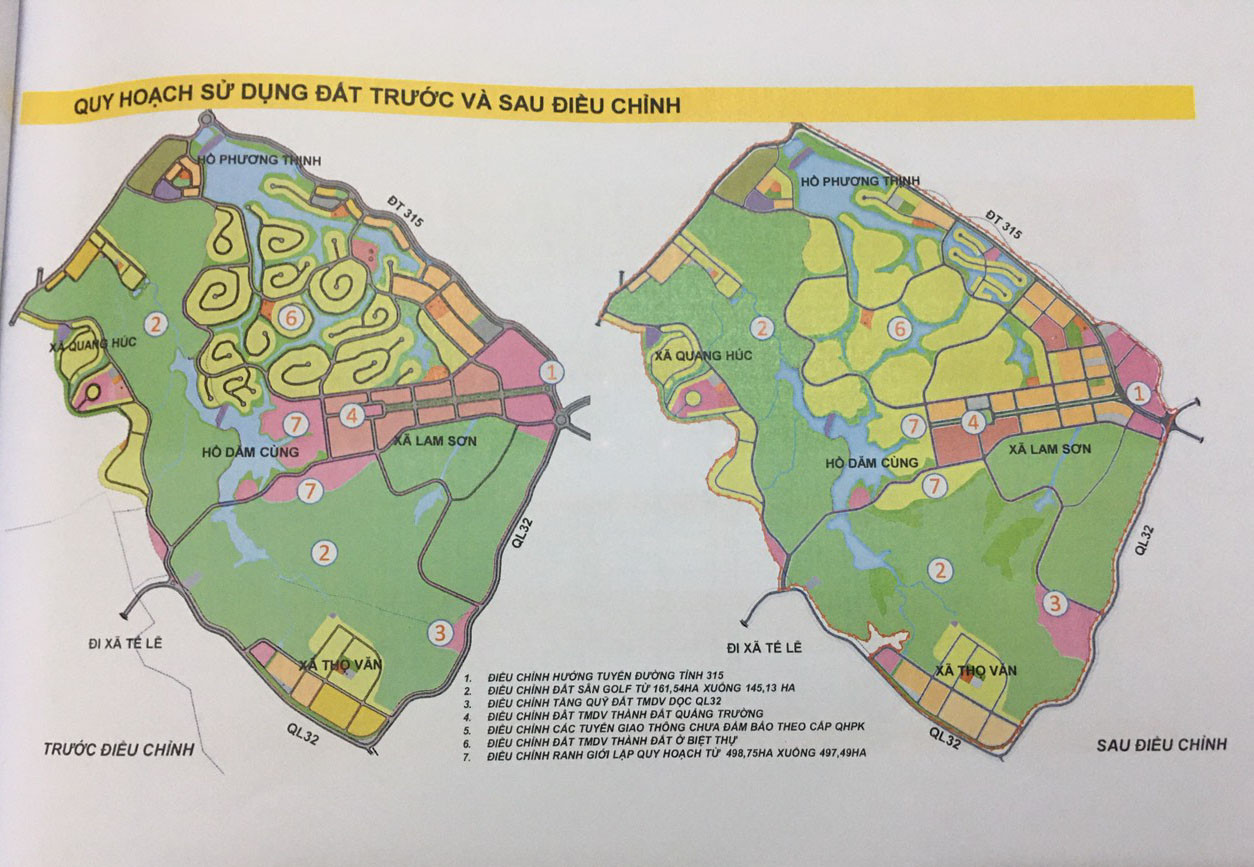

Phú Thọ lấy ý kiến việc tăng 41ha đất ở tại siêu dự án sân golf

Theo Cổng thông tin điện tử huyện Tam Nông (Phú Thọ), ngày 7/12, tại x&ati

...[详细]

Theo Cổng thông tin điện tử huyện Tam Nông (Phú Thọ), ngày 7/12, tại x&ati

...[详细]

-

Hậu Giang: Quốc lộ 61C (giai đoạn 2) sẽ có 4 làn xe cơ giới

Tại buổi làm việc với Bộ Kế hoạch và Đầu tư hôm 13/9, ông Nguyễn Văn H&ogr

...[详细]

Tại buổi làm việc với Bộ Kế hoạch và Đầu tư hôm 13/9, ông Nguyễn Văn H&ogr

...[详细]

-

Hàng nghìn tài khoản email Yahoo của quan chức Australia bị xâm nhập

(Nguồn: cbc.ca)Theo phóng viên TTXVN tại Sydney, ngày 17/1, báo chí Australia đưa tin tài khoản emai

...[详细]

(Nguồn: cbc.ca)Theo phóng viên TTXVN tại Sydney, ngày 17/1, báo chí Australia đưa tin tài khoản emai

...[详细]

-

Không gian sống yên bình ở Fenice

Không gian phố thị ồn ào khiến cho mỗi người luôn cảm thấy ngột ngạt. Sau những g

...[详细]

Không gian phố thị ồn ào khiến cho mỗi người luôn cảm thấy ngột ngạt. Sau những g

...[详细]

-

Nhà ống mang đậm phong cách resort với diện tích 4x22m

Công trình nhà ống với diện tích 4x22 ở TP.HCM được kiến trúc sư P

...[详细]

Công trình nhà ống với diện tích 4x22 ở TP.HCM được kiến trúc sư P

...[详细]

-

Ngôi nhà phố tràn đầy sắc xanh của hoa lá, giảm bớt khói bụi đô thị

Kiến trúc sư Nguyễn Cường chia sẻ, ngôi nhà mơ ước của anh là không

...[详细]

Kiến trúc sư Nguyễn Cường chia sẻ, ngôi nhà mơ ước của anh là không

...[详细]

-

Ngân hàng Nhà nước giao chỉ tiêu tín dụng ngay từ đầu năm, giá vàng và tỷ giá cùng tăng

Ngân hàng Nhà nước tiếp tục kiểm soát, ngăn giá vàng SJC vênh cao so với thế giới Ngân hàng Nhà nước

...[详细]

Ngân hàng Nhà nước tiếp tục kiểm soát, ngăn giá vàng SJC vênh cao so với thế giới Ngân hàng Nhà nước

...[详细]

-

Không gian sống ở T&T Capella ‘được lòng’ bậc phụ huynh

Chọn không gian sống - chọn tương lai cho conMôi trường sống được chứng minh có t

...[详细]

Chọn không gian sống - chọn tương lai cho conMôi trường sống được chứng minh có t

...[详细]

Kỳ vọng vào năm mới có nhiều cơ hội và thành công

Nam Định: Nghiên cứu, khảo sát xây dựng KCN rộng 1100 ha ở Giao Thủy

- ‘Thực hiện số hóa ngân hàng một cách toàn diện’

- Bất động sản Lộc An Lâm Đồng

- Nhà phố hướng Tây được tính toán hướng gió nhằm tạo độ thoáng mát nhất

- Thiết kế nhà cấp 4 đẹp ở Bình Thuận tối ưu công năng sử dụng

- Giải cứu 2 cô giáo bị sạt lở đất vùi lấp trên đường đi dạy về

- Xem xét cấp giấy chứng nhận quyền sử dụng đất cho nhà đầu tư dự án lấn biển

- Gia chủ lạc đến cuộc sống đầu thế kỷ 20 khi bước chân vào biệt thự Indochine