【kết quả bóng đá giải hạng nhất quốc gia】Thị trường vốn tiếp tục khó khăn, doanh nghiệp trông chờ vào các kênh huy động vốn mới

| Khơi thông kênh dẫn vốn cho doanh nghiệp | |

| Huy động vốn ngoại,ịtrườngvốntiếptụckhókhăndoanhnghiệptrôngchờvàocáckênhhuyđộngvốnmớkết quả bóng đá giải hạng nhất quốc gia ngân hàng trông chờ nguồn tiền giá rẻ |

|

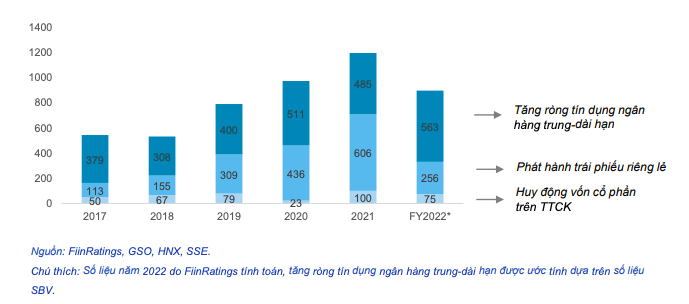

Tổng huy động vốn ước tính trong 2022 giảm về mốc 2017, tăng ròng trái phiếu doanh nghiệp sụt giảm gần 1/4 |

Thanh khoản tiếp tục khó

Thị trường tài chính năm 2022 đã chững lại bởi một loại các sai phạm mang tính dân sự và hình sự. Do đó, một số thông tư đã được đưa ra nhằm nắn lại dòng vốn của thị trường. Kênh vốn tín dụng chịu tác động từ: Thông tư 16/2021/TT-NHNN quy định tỷ lệ nắm giữ trái phiếu doanh nghiệp của ngân hàng, Thông tư 39/2016/TTNHNN không cho vay đặt cọc bất động sản hình thành trong tương lai. Với kênh trái phiếu doanh nghiệp, Nghị định 65/2022/NĐ-CP yêu cầu chặt chẽ hơn về tiêu chuẩn nhà đầu tư và trách nhiệm các bên liên quan.

Các chính sách mới đã tác động lên thị trường trái phiếu doanh nghiệp khi hoạt động phát hành trong năm chỉ bằng 36,29% tổng giá trị năm 2021. Một số quy định khác cũng ảnh hưởng đến chất lượng tín dụng như Quy hoạch điện 8. Sự chậm trễ trong phê duyệt đề án đã đẩy nhiều doanh nghiệp năng lượng tái tạo phải hoạt động dưới công suất và suy giảm dòng tiền do bị nợ tiền bán điện từ EVN.

Như vậy, cơ chế chính sách đang cho thấy vai trò và tầm quan trọng của việc xây dựng quy định theo các chuẩn mực sao cho hợp lý hơn nhưng không đồng nghĩa thắt chặt nguồn vốn của các doanh nghiệp.

Trong báo cáo nhìn lại 2022 và triển vọng thị trường vốn 2023 vừa được công bố, các chuyên gia của Công ty xếp hạng tín nhiệm FiinRatings ước tính đáo hạn trái phiếu doanh nghiệp riêng lẻ sẽ có điểm rơi vào năm 2023 và 2024, tương đương 157,97 và 341,27 nghìn tỷ đồng. Thị trường có thể chứng kiến thêm nhà phát hành mất khả năng thanh toán, đặc biệt là doanh nghiệp liên tục tăng cường đòn bẩy trong ít nhất 3 năm và có dòng tiền yếu. Tuy nhiên, FiinRatings kỳ vọng áp lực đáo hạn sẽ được giải tỏa nếu dự thảo sửa đổi Nghị định 65 cho phép gia hạn nợ được thông qua.

Về lãi suất toàn cầu năm 2023, FED đã nâng lãi suất thêm 0,25 điểm phần trăm vào kỳ họp tháng 2, tương đương với việc đưa lãi suất tham chiếu lên mức 4,5% - 4,75%. Dữ liệu kinh tế tháng 12/2022 của Mỹ cho thấy tăng trưởng tiền lương và lao động đã chậm lại và chỉ số giá PCE lõi giảm còn 4,4%, song vẫn cao hơn nhiều so với mục tiêu 2%. Đây là cơ sở để FED tiếp tục thực hiện chính sách thắt chặt trong ít nhất 1 quý năm 2023 và duy trì ở mức này đến hết năm.

Theo FiinRatings, mặt bằng lãi suất Việt Nam sẽ neo cao trong ít nhất nửa đầu năm 2023 trước khi hạ nhiệt. Cuộc đua giữa các ngân hàng thương mại đã đẩy lãi suất cho vay lên 11,6%/năm, nhờ đó xu hướng găm giữ USD đã có sự đảo chiều. Việc NHNN niêm yết giá ở 23.450 đồng cho thấy động thái mua bổ sung dự trữ ngoại hối từ ngân hàng thương mại. Tuy nhiên, thu hút FDI đăng ký mới và xuất khẩu đuối dần ở nửa cuối năm 2022 khi các thị trường lớn giảm tốc cũng khiến triển vọng lãi suất 2023 khó khăn hơn.

FiinRatings chỉ ra một vài biến số cần lưu ý gồm áp lực lạm phát quay lại khi kinh tế Trung Quốc phục hồi, xung đột chính trị chưa có dấu hiệu kết thúc, hành động của Mỹ để xử lý trần nợ công.

Trong giai đoạn cuối năm, lãi suất sẽ được hỗ trợ bởi đầu tư công, trong đó tốc độ giải ngân được kỳ vọng sẽ nhanh hơn so với năm 2022 (đạt 67,27% kế hoạch). Năm 2023 sẽ tiếp nhận các dự án trọng điểm gồm sân bay Long Thành, cao tốc Bắc Nam giai đoạn 2, đường vành đai 3, đường vành đai 4. Ngoài ra, thiếu hụt nguồn cung đá xây dựng cũng được giải tỏa khi Luật Dầu khí sửa đổi đã được thông qua tạo điều kiện cho việc khai thác các mỏ đá hết hạn.

Ngóng kênh vốn mới

Nhìn về khía cạnh tích cực, thị trường TPDN sắp tới sẽ bước vào chu kỳ mới với nhiều thay đổi cốt lõi giúp kênh vốn này phát triển bền vững hơn. Tuy còn nhiều khó khăn nhưng đây được đánh giá là cơ hội để sàng lọc sức khỏe tài chính của các chủ thể tham gia. Việc kênh vốn này bị kiểm soát chặt hơn đã hỗ trợ cơ quan quản lý nhận diện các doanh nghiệp yếu kém để có các biện pháp khu trú riêng. Mặt khác, các đơn vị phát hành với năng lực tài chính mạnh và mô hình kinh doanh tốt có thể tận dụng thời cơ để mở rộng thị phần kinh doanh của mình trong kỳ kinh doanh sắp tới.

Loạt vi phạm vừa qua đã gây tâm lý xáo trộn không đáng có, song cũng giúp thành phần tham gia hiểu rõ hơn về các vấn đề của thị trường. Nhà đầu tư cũng được hỗ trợ bởi các quy định mới, trong đó yêu cầu đơn vị phát hành, định chế trung gian công bố thông tin về tình hình tài chính và hồ sơ chào bán trái phiếu doanh nghiệp. Các chuyên gia kỳ vọng tình hình minh bạch thông tin sẽ được cải thiện dần với sự phát triển của hệ thống giao dịch thứ cấp tập trung vào năm sau, và cơ sở nhà đầu tư sẽ chuyển dịch sang các định chế tài chính.

Trong bối cảnh thanh khoản mắc kẹt, doanh nghiệp có chất lượng tín dụng kém có thể chứng kiến dòng tiền bị bào mòn và khó khăn tiếp cận vốn đảo nợ. Tuy nhiên, các đơn vị có dòng tiền mạnh và huy động được vốn quốc tế vẫn sẽ vượt qua được giai đoạn trên. Năm 2022 ghi nhận nhiều doanh nghiệp tiếp cận vốn quốc tế, Trong đó có Chứng khoán Bản Việt (105 triệu USD) và F88 (60 triệu USD) là hai đơn vị đã được xếp hạng tín nhiệm bởi FiinRatings.

Ngoài ra, Việt Nam sẽ sớm ban hành Quy định tiêu chí môi trường và xác nhận đối với dự án được cấp tín dụng xanh, phát hành trái phiếu xanh. Điều này sẽ tạo cú hích cho nhiều ngành như năng lượng, xây dựng, bất động sản xanh… tăng trưởng. Doanh nghiệp như PCC1, Phú Yên TTP đã huy động tín dụng xanh thông qua quá trình xác minh với Tổ chức Trái phiếu Khí hậu (CBI) cho các dự án năng lượng gió, mặt trời. Do đó, năm 2023 được kỳ vọng sẽ thêm nhiều doanh nghiệp đáp ứng tiêu chí và huy động thành công tín dụng, trái phiếu xanh.